- Accueil

- >

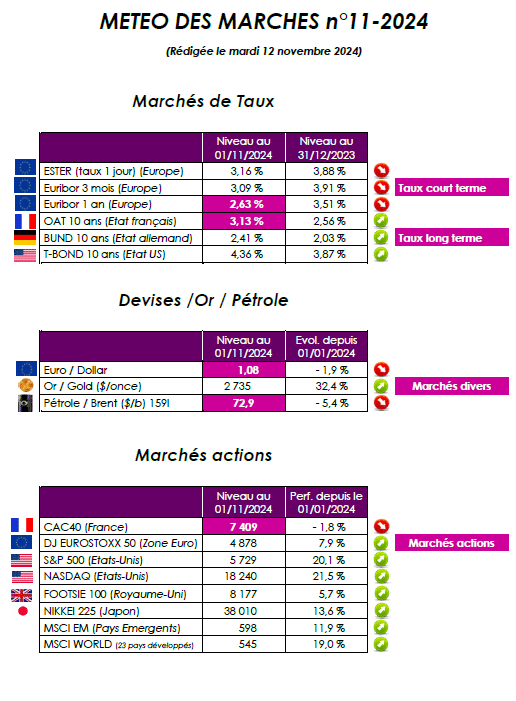

- Météo des marchés

- >

- Météo des marchés – N°11-2024

Donald Trump et son plan de relance économique !

Les investisseurs attendent un plan de relance économique massif aux Etats-Unis en 2025. Les Américains ont voté en connaissance de cause pour le « Make America Great Again ». L’action de Donald Trump repose sur des rapports de force au service des intérêts nationaux américains sans grande considération pour ses alliés.

Quelle vision macroéconomique ?

Nombre d’économistes estiment que l’investissement des sociétés sera amplifié avec une forte composante sur l’Intelligence Artificielle (IA), ce qui pourrait renforcer l’avance des Etats-Unis dans ce domaine. Mais d’autres facteurs sont moins favorables à l’économie américaine, tout particulièrement les hausses de droits de douane. Le candidat Trump a, en effet, annoncé son intention de porter à 10 % les tarifs douaniers de l’ensemble des importations américaines. Dans certains discours, il évoquait même le niveau de 20 %. Ceux appliqués aux importations chinoises seraient augmentés à 60 %. L’effet serait une hausse de la valeur du dollar, ce qui n’est jamais une bonne nouvelle pour l’activité. Elle renchérit le prix des importations et, in fine, l’inflation globale du pays. Autre risque pour l’économie américaine : la dérive attendue des finances publiques. Donald Trump a promis une très forte augmentation des dépenses, tout particulièrement militaire. La Réserve fédérale a bien diminué ses taux directeurs de 25 points de base. La fourchette cible a donc été réduite à 4,5 %- 4,75 %. C’est la deuxième baisse de taux après celle de 50 points de base de septembre dernier. Une incertitude demeure toutefois sur la décision du mois de décembre mais elle est liée à l’évolution moins favorable de l’inflation par rapport aux anticipations de ces dernières semaines plutôt qu’à la situation politique. Tout reste ainsi possible pour le comité de politique monétaire : une nouvelle réduction de 25 points de base des taux ou non. Tous les économistes estiment que le programme économique de Donald Trump est susceptible de générer davantage d’inflation et donc d’inciter la banque centrale américaine à être plus prudente dans son assouplissement monétaire. Patrick Artus, conseiller économique senior de la société Ossiam, estime ainsi qu’une « hausse des taux d’intérêt à long terme des Etats-Unis de 200 points de base est vraisemblable d’où une augmentation de 76 points de base des taux d’intérêt à long terme en Europe, ce qui ferait passer le taux d’intérêt à dix ans de la France et de l’Espagne à 3,8 %, de l’Allemagne à 3 %, de l’Italie à 4,3 %, des niveaux qui pourraient provoquer le déclenchement d’une crise de la dette publique en Italie et en France ».

Quelle interprétation des marchés financiers ?

Certains gérants sont optimistes sur la hausse des marchés financiers pour la fin d’année mentionnent une saisonnalité de fin d’année favorable aux actions. En sens inverse, le contexte économique morose, la cherté de Wall Street et l’anticipation de futurs droits de douane expliquent la prudence d’autres gérants. Quant aux secteurs à privilégier, l’unanimité se fait sur les groupes européens très implantés aux Etats-Unis comme Publicis, qui y réalise 60 % de son chiffre d’affaires, le fabricant de cables italien Prysmian, Stellantis et Essilor-Luxottica, ainsi que sur les sociétés qui bénéficieront du programme de rénovation des infrastructures. Les parapétrolières, Technip Energies en tête, bénéficieront de l’accent mis sur la mise en production de nouveaux champs pétroliers par Donald Trump. A contrario, les énergies renouvelables sont à éviter, tout comme les secteurs qui pâtiront le plus d’une éventuelle guerre commerciale (semi-conducteurs, automobile allemande, spiritueux).

Point de vue d’Axyne Finance et comment agir ?

L’Europe en général et la France en particulier ne sont pas à privilégier, en raison de la géopolitique, d’une possible guerre commerciale et d’une croissance anémique. Il faut se méfier des secteurs qui seront pénalisés par des barrières douanières telles que les semi-conducteurs, les boissons, certains acteurs du luxe et du fret ainsi que l’automobile allemande. Le tableau d’ensemble n’est pas favorable, avec des bénéfices revus en baisse, des publications décevantes, des incertitudes géopolitiques et politiques en France. En Chine, le plan de relance n’est pas très clair sur ses effets. En outre, l’Allemagne est dans une période de grand ralentissement, voire de récession. En conclusion, il faut être prudent et très sélectif. Dans ce contexte incertain, nous conseillons de lisser les investissements par des versements programmés.

Toute notre équipe et nous-même restons bien évidemment à vos côtés, pour vous accompagner.

Eric BORIAS / Laurent CORNET