- Accueil

- >

- Météo des marchés

- >

- Météo des marchés – N°01-2023

Les principaux enjeux de 2023 !

L’année 2023 se prépare dès maintenant. Sept thèmes auront une influence sur l’environnement économique et financier.

Quelle vision macroéconomique ?

Les sept enjeux de 2023

Au niveau de la Chine :

Il est de plus en plus difficile de comprendre la doctrine sanitaire de Pékin. Ce n’est pas encore la fin de la politique zéro Covid en Chine, mais vingt mesures y ont été annoncées par le Conseil des affaires de l’Etat. Ce qui est sûr, c’est que la Bourse réagit favorablement à tout signe d’allégement des restrictions en Chine et ignore les mesures sanitaires prises dans certaines villes lorsque l’épidémie redémarre. Tout déconfinement a un impact très fort sur les secteurs du luxe et du tourisme.

Au niveau des taux d’intérêt :

Les resserrements monétaires orchestrés depuis mars par la Réserve fédérale et depuis juillet par la Banque centrale européenne (BCE) ont déstabilisé les investisseurs, provoquant un mini krach obligataire et une chute des valorisations des sociétés en forte croissance. En 2022, l’essentiel du travail a été accompli puisque la Fed a porté ses taux directeurs de 1 % à 4 % et la BCE de 0 % à 2 %. Mais leur hausse devrait continuer, car l’inflation reste trop éloignée des objectifs des banques centrales, à savoir une hausse des prix d’environ 2 %. Elle a atteint encore 7,7 % aux Etats-Unis sur un an en octobre et 10,6 % dans la zone euro. Les investisseurs anticipent néanmoins un plafonnement des taux en 2023 : proches de 2,25 % à 2,5 % pour la zone euro et de 5 % à 5,25 % aux Etats-Unis.

Au niveau de la récession :

Au cours de cette année 2022, les investisseurs ont d’abord souhaité l’arrivée d’une récession afin qu’elle éteigne la flambée des prix, puis ils l’ont redoutée. Certains experts estiment qu’elle serait inefficace face à l’inflation dans un contexte de crise énergétique causée par la guerre en Ukraine. D’autres ont eu peur qu’elle nous entraîne dans une spirale destructrice de valeur. Et puis, finalement, en octobre, un consensus s’est dégagé pour prévoir une récession sans conséquences trop néfastes. J.P. Morgan anticipe ainsi une « légère récession » de l’économie américaine au second semestre 2023. La banque américaine table sur une baisse du produit intérieur brut des Etats-Unis de 0,5 % au quatrième trimestre 2023, une contraction qui pourrait se prolonger en 2024. La croissance de la première économie mondiale tomberait ainsi à 1 % l’année prochaine, après 2 % en 2022.

Au niveau de la guerre en Ukraine :

Les pays du G20 « condamnent fermement la guerre en Ukraine ». Faut-il y voir un signe que même la Chine et l’Inde, pays qui n’ont pas condamné l’attaque russe, souhaitent également qu’un processus de paix s’engage ? C’est possible, mais cela pourrait prendre du temps. Quoi qu’il en soit, tous les Etats sont partis dans une course à l’armement et à l’autosuffisance énergétique. Un double phénomène qui ne s’arrêtera pas, même en cas d’évolution positive du conflit en Ukraine.

Au niveau de l’inflation :

L’inflation semble hors de contrôle partout dans le monde, au point que les consommateurs doivent décaler certains achats et procèdent à des arbitrages. Elle est toutefois attendue en léger reflux en 2023. La Fed estime que la hausse des prix à la consommation, de 7,7 % sur un an en octobre aux Etats-Unis, devrait ralentir à 4,1 % fin 2023.

Au niveau des profits des entreprises :

La récession sera peut-être légère, mais le ralentissement sera marqué. Le consensus FactSet n’attend plus de croissance des profits pour 2023. Un recul de 5 % semble plus crédible, car la consommation sera sous pression et les entreprises vont avoir du mal à passer de nouvelles hausses de prix quand les volumes baisseront.

Au niveau des prix de l’immobilier :

Difficile de ne pas redouter un recul des prix des appartements et des maisons en 2023, car le temps de l’argent gratuit est révolu. Le coût d’un crédit devient significatif. En France, les taux d’emprunt se situent désormais autour de 3 % et dépassent les 7 % aux Etats-Unis. La capacité d’emprunt des acheteurs va devenir plus limitée, au point que les professionnels sont pessimistes quant à l’évolution à venir des prix de l’immobilier en France.

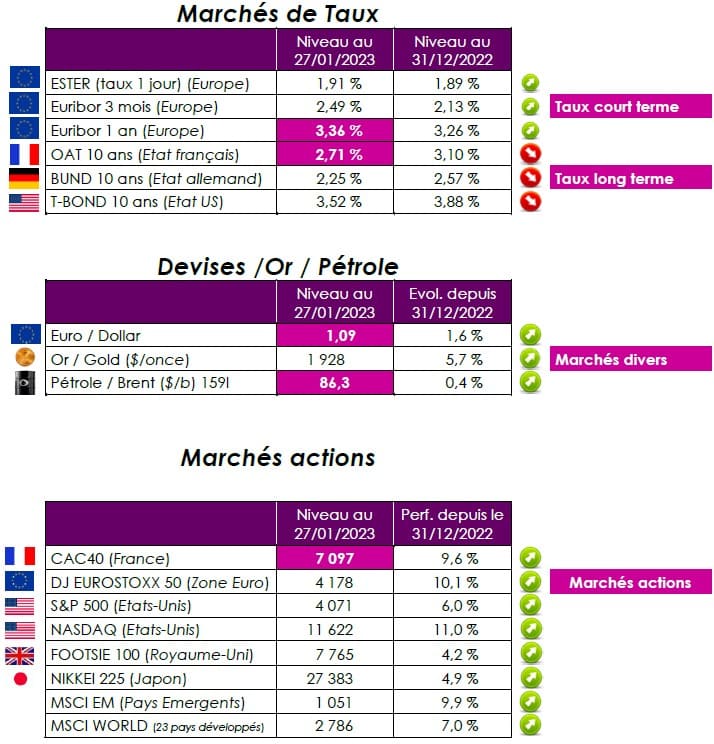

Quelle interprétation des marchés financiers ?

L’année 2023 a démarré sur les chapeaux de roue avec une progression de près de 10 % du Cac 40. Ce vent d’optimisme montre que la Bourse demeure le meilleur des placements. Cette dernière se projette déjà dans une après-récession « heureuse », une période où le refroidissement provoqué par les banquiers centraux aura été suffisant pour calmer l’inflation sans trop faire souffrir l’économie. Car, à moins que le FMI ne se trompe complètement, les pays occidentaux n’échapperont pas à une récession plus ou moins marquée. « La croissance économique devrait ralentir considérablement en 2023. Tant l’Union européenne que les Etats-Unis et la Chine devraient entrer en récession en cette nouvelle année. » Voilà des propos sans langue de bois de la directrice générale du Fonds monétaire international (FMI). Ce n’est pas tout. Kristalina Georgieva estime que la récession toucherait un tiers de l’économie mondiale. En la matière, tous les voyants sont au rouge, de l’inversion de la courbe des taux aux indicateurs PMI, en passant par la dégradation du marché immobilier américain. C’est là que les prévisions peuvent prendre deux directions différentes.

Les prudents, s’inspirant de l’expérience du passé, remarquent que les points bas du marché sont touchés après l’entrée en récession. « L’écart médian est de sept mois, le plus petit de trois mois », notaient les experts de Lazard Frères Gestion.

De la même façon, le PER baisse toujours pendant ces phases de ralentissement économique.

Les plus confiants soulignent, eux, que la situation actuelle est atypique, l’inflation ayant été gonflée par la guerre en Ukraine et les goulots d’étranglement (pénurie de semi-conducteurs, désorganisation des chaînes d’approvisionnement…) provoqués par la sortie de la crise de la Covid et la politique sanitaire jusqu’au-boutiste de la Chine. L’inflation pourrait donc ralentir sans qu’il ne soit nécessaire de passer par la case récession. « La voie étroite d’une désinflation combinée à une résilience économique reste dès lors envisageable », résume-t-on chez Dorval AM.

Point de vue d’Axyne Finance et comment agir ?

Le monde chinois passe à l’année du Lapin, mais c’est l’Europe qui a couru très vite en ce début 2023, du moins sur le terrain boursier. Dans ce nouveau contexte, il faut garder la tête froide et peser ses choix. C’est précisément le sens de nos conseils. L’année 2022 a connu le pire krach obligataire depuis… deux siècles. Réputés sûrs, les emprunts d’Etat américains ont fait perdre aux investisseurs un quart de leur épargne. Un montant considérable dû à un changement d’époque et au retour du prix du temps, du prix du risque. Durant huit ans, nous avons vécu dans une bulle, celle de l’argent qui ne coûtait rien avec des taux à zéro, voire négatifs. Les emprunts d’Etat américains et allemands, qui sont des valeurs refuges en temps de crise, ont perdu respectivement 16 % et 24 %. Chaussés de leurs lunettes roses, les marchés financiers ont aussi ignoré l’avertissement du Fonds Monétaire International (FMI), qui a prédit une année 2023 « plus difficile » que 2022.

Désormais, la question est la suivante : dans quelle mesure peut-on extrapoler l’envolée de ces premières semaines de 2023 sur l’année ?

Il existe bien des forces de rappel pour que la hausse du marché ne s’emballe pas.

Le scénario le plus plausible nous semble être celui d’une baisse du marché dans un premier temps. La publication des résultats 2022 et d’éventuels messages prudents des banquiers centraux sur une inflation sous-jacente toujours forte pourraient en donner le prétexte dans les prochaines semaines. L’analyse quantitative du caractère cyclique d’un marché financier fait partie de l’arsenal des nombreuses méthodes d’anticipation de son comportement futur avec, bien sûr, toutes les incertitudes qui y sont attachées. La conjonction de cycles de trois ans et trois mois pourrait pousser, dans un premier temps, l’indice Cac40 vers ses plus-bas de septembre 2022. Mais une fin d’année plus favorable permettrait de rallier les niveaux des 7.000 points.

Le défi des investisseurs est double : trouver la bonne allocation d’actifs et les meilleures actions ou produits à retenir pour chaque placement. Mieux vaut construire un portefeuille qui puisse résister quels que soient les scénarios économiques. Pour 2023, nous vous proposons de diriger la moitié des investissements vers des placements plus risqués, mais à très fort potentiel de gains. Il est bien sûr ici question d’actions (50 % de l’allocation), où nous recommandons de puiser des idées avec des fonds spécifiques. A titre d’exemple, pour cette année, notre premier choix se porte sur les fonds d’actions technologiques. Ils ont été parmi les plus décevants en 2022 en raison du fort recul du Nasdaq. En effet, ce sont les valeurs de croissance qui ont le plus souffert de la hausse des taux d’intérêt, qui réduit mécaniquement leurs valorisations. Comme deuxième choix les fonds de valeurs moyennes françaises qui ont accumulé un retard important sur les grandes capitalisations. En effet, sur les cinq dernières années, l’indice Cac Mid & Small a sous-performé le Cac 40 à quatre reprises, 2020 faisant exception. Or, historiquement, les titres secondaires font mieux que les actions multinationales. Ainsi, depuis 2000, le Cac Mid & Small a battu à seize reprises le Cac 40. Quatre de ses sept contre-performances ont eu lieu ces cinq dernières années. Enfin, notre dernier choix se porte sur les fonds d’obligations à haut rendement. Après la hausse des taux d’intérêt et l’écartement des marges de crédit, les rendements sont redevenus attrayants, de l’ordre de 7 % à 8 %. Il ne fait aucun doute qu’une pentification de la courbe de taux sera nécessaire, mais les marchés semblent encore l’ignorer. Il nous semble encore un peu prématuré d’acheter des obligations. Le point haut des taux ne nous semble pas encore atteint.

Pour équilibrer justement l’allocation d’actifs, l’autre moitié des investissements peut être dirigée vers des produits plus sûrs avec une rentabilité logiquement plus faible. Pour le poste fonds en euros (30 % de l’allocation), nous recommandons tout particulièrement les produits avec bonus. Du côté des SCPI (10 % de l’allocation), nous recommandons la diversification avec des actifs de bureaux, de commerces et sur la thématique santé et éducation. Enfin, nous recommandons de détenir des liquidités (10 %), comptes à terme. Cette dernière poche pourra servir en cas d’imprévu dans le quotidien ou d’opportunités à saisir sur le marché des actions en cas de baisse.

Toute notre équipe et nous-même restons bien évidemment à vos côtés, pour vous accompagner.

Eric BORIAS / Laurent CORNET