- Accueil

- >

- Météo des marchés

- >

- Météo des marchés – N°04-2023

Les investisseurs ont encore faim !

De meilleurs indicateurs économiques en Chine et en Europe ont attisé l’appétit des investisseurs pour les actifs risqués. La gourmandise des investisseurs semble ne pas avoir de limite.

Quelle vision macroéconomique ?

C’est la Chine qui a sifflé le départ de la locomotive. Les indicateurs économiques publiés ces derniers jours prouvent que la deuxième économie mondiale est en train de se redresser. Après le retour à l’expansion de l’activité manufacturière, c’est le secteur des services qui a pris le relais. Après trois ans d’une politique zéro Covid drastique, Pékin a annoncé soudainement un retour à la vie normale à partir du 8 janvier, en décrétant la fin de la quarantaine pour les voyageurs arrivant dans le pays et l’abandon des confinements dès le premier cas de contamination survenant dans une ville. Il en a certes résulté une explosion des contaminations dans les sites industriels et commerciaux aux alentours de 80 % et un nombre impressionnant de décès chez les personnes âgées, même si nous ne disposons pas de données exactes. Mais cela n’empêche pas Pékin d’avancer. En février, l’activité industrielle a progressé à un rythme que le gouvernement chinois affirme ne pas avoir connu depuis plus de dix ans. L’indice officiel est ressorti à 52,6 le mois dernier, contre 50,1 le mois précédent, soit largement au-dessus du seuil de 50 qui sépare contraction et expansion de l’activité. Un plus-haut, donc, depuis avril 2012. L’usine du monde a bel et bien relancé sa production. Le redémarrage de la Chine devrait générer un surplus de croissance économique, au profit du pays mais aussi du reste du monde. Il est trop tôt pour le mesurer, mais les marchés financiers anticipent déjà ce scénario. La reprise chinoise n’entraîne pas, cependant, que des effets favorables. Qui dit croissance plus dynamique, dit aussi regain d’inflation.

La Chine va avoir besoin, en effet, de matières premières et d’énergie pour faire tourner ses usines.

Croissance ou inflation ? Les investisseurs savent bien qu’il faut choisir car, dès lors que le poison de la hausse des prix reste actif, son antidote, la hausse des taux, produit des effets toxiques sur la croissance.

Quelle interprétation des marchés financiers ?

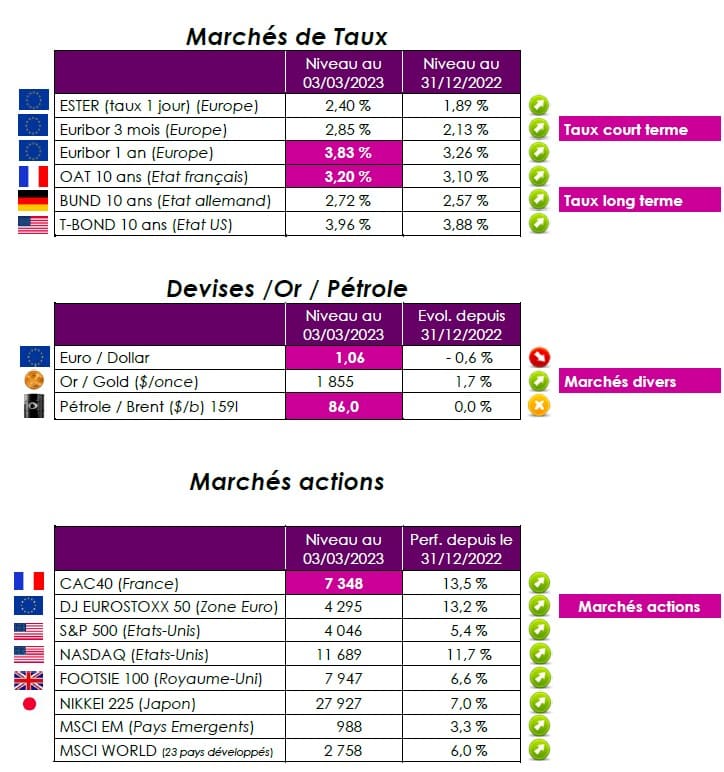

Aux Etats-Unis, où le marché de l’emploi demeure solide, Wall Street a dû se faire à l’idée d’une politique monétaire plus restrictive sur une durée plus longue. Les anticipations relatives au taux final des Fed funds dépassent désormais les 5,5 % contre 4,9 % en janvier, et les rendements se sont tendus sur les marchés obligataires (plus de 4 % pour l’emprunt d’Etat américain à dix ans). « La solidité de l’inflation core implique que la route est encore longue pour la Banque Centrale Européenne », en déduit Jack Allen-Reynolds, chef économiste adjoint pour la zone euro chez Capital Economics. Christine Lagarde, présidente de la BCE, avait confirmé, peu avant, que les hausses des taux allaient devoir se poursuivre au-delà du relèvement de 50 points de base prévu en mars. Et, « pour l’instant, il est possible que nous poursuivions sur ce chemin », a-t-elle précisé. Les marchés financiers tablent désormais sur une hausse du taux de dépôt de la BCE qui passerait de 2,5 % actuellement à 4 % dans le courant de l’année. Ce serait un pic plus élevé que le sommet de 3,75 % atteint en 2001, lorsque la banque centrale essayait encore de soutenir la valeur de l’euro, alors à ses débuts.

Point de vue d’Axyne Finance et comment agir ?

Dans cet environnement économique et financier, nous conservons toujours une vision prudente.

Côté obligataire, cet environnement pousse les rendements obligataires vers le haut et nous en profitons pour recommander des entrées ponctuelles et lissées dans le temps. Cette tension sur les taux s’explique bien sûr par la remontée des taux d’intérêt initiée par les banques centrales à la suite de l’envolée du taux d’inflation. Par ailleurs, au vu des éléments ci-dessus, la thématique Chine peut être jouée et représenter 10 % à 15% d’un portefeuille.

Toute notre équipe et nous-même restons bien évidemment à vos côtés, pour vous accompagner.

Eric BORIAS / Laurent CORNET