- Accueil

- >

- Météo des marchés

- >

- Météo des marchés – N°09-2024

Les marchés financiers sous le joug de Wall Street !

La nervosité demeure sur les grandes places financières. Les marchés financiers vivent à l’heure américaine. La dégradation du marché de l’emploi aux Etats-Unis alimente la crainte d’un atterrissage brutal de l’économie américaine.

Quelle vision macroéconomique ?

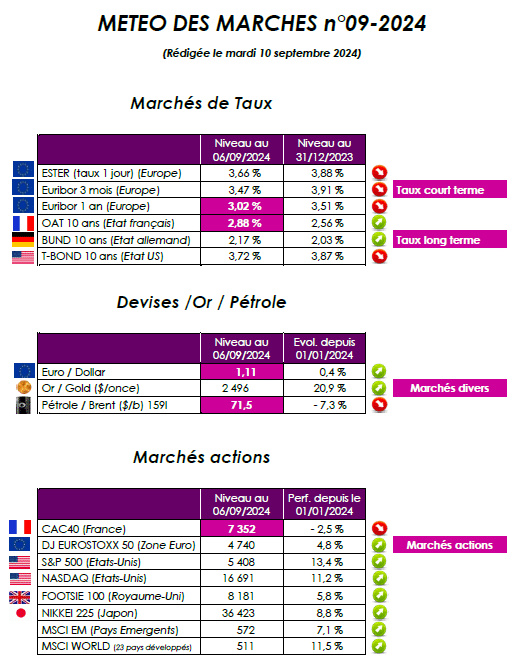

Tout le monde attendait depuis deux mois la nomination d’un nouveau Premier ministre. Mais cet événement politique a fait pschitt. Son impact sur le Cac 40 s’est révélé modeste et de très courte durée. Nous avions pu percevoir le même sentiment d’indifférence lorsque Bercy a adressé aux députés chargés de voter le prochain budget une note les prévenant que le déficit public 2024 pourrait atteindre 5,6 % du PIB. Le risque de dérapage des finances publiques est réel mais la Bourse ne réagit pas. Les investisseurs attendent la nomination du ministre des Finances et de celui du Budget afin de connaître la tournure que pourrait prendre le budget 2025. Si ce dernier prévoit de nouvelles taxes pour les entreprises et des hausses d’impôts pour les ménages et les épargnants, l’écart de taux entre les emprunts d’Etat français et allemands pourrait se tendre davantage. Qui dit hausse des taxes et des impôts dit moins de croissance économique car les ménages, inquiets, épargneront davantage et les entreprises iront investir ailleurs. Tous les regards sont actuellement tournés vers les Etats-Unis. La perspective d’une intervention de la Fed, qui baissera à coup sûr ses taux directeurs prochainement, après quatorze mois de statu quo à 5,25 %-5,5 % et de nombreux reports, est une bonne nouvelle pour les marchés financiers. Mais ces décisions monétaires arrivent peut-être un peu tard. Des doutes émergent à nouveau quant à la robustesse de l’économie américaine. Alors que la croissance est molle en Europe et la consommation chinoise en panne, les entreprises, même françaises, ont besoin d’une Amérique dynamique. La peur d’une récession aux Etats-Unis se matérialise aussi au niveau des cours du pétrole : les prix du baril de Brent ont chuté, pour revenir autour des 72 $ (cf tableau ci-dessus). Autre source d’inquiétude, le développement de l’intelligence artificielle (IA). La croissance de Nvidia reste impressionnante, mais elle ralentit après avoir été un formidable moteur pour le Nasdaq. Dans ce contexte, tous les ingrédients sont réunis pour que les marchés financiers soient volatils en septembre, sans pour autant être baissiers, car la détente des taux d’intérêt peut neutraliser à court terme les craintes de récession et les inquiétudes suscitées par les déficits publics.

Quelle interprétation des marchés financiers ?

Une société cotée, qui est capable de faire la pluie et le beau temps à Wall Street, a aussi une influence sur la destinée des autres places financières, du fait de l’hégémonie de la Bourse américaine. Celle-ci représente actuellement 65 % du marché mondial des actions, estime Bank of America, tandis que le poids de l’Europe et du Japon a reflué, revenant de 39 % en 2008 à 20 % aujourd’hui, dont 2 % pour la France. Cette hégémonie de Wall Street est encore plus flagrante dans la tech. Les entreprises américaines concentrent 81 % de la capitalisation boursière mondiale dans ce secteur en forte croissance, contre moins de 5 % pour l’Europe, dont 0,4 % pour la France. La bonne santé de la place américaine et de la tech dépend de l’euphorie boursière autour de l’IA (Intelligence Artificielle) avec des sociétés comme Nvidia (cf ci-dessus). Dans un environnement marqué par de nombreuses incertitudes, l’or a tenu son rang de valeur refuge. Il a encore battu un nouveau record, à 2.528,87 dollars l’once, et s’inscrit en hausse de plus de 21 % depuis le début de l’année (cf tableau ci-dessus). Rien ne semble pouvoir, pour l’heure, enrayer cette tendance haussière. Le futur assouplissement de la politique monétaire de la banque centrale américaine constitue un élément favorable. Il existe un lien direct entre l’évolution des taux d’intérêt réels, c’est-à-dire corrigés de l’inflation, et les cours de l’or, qui ne sert aucun rendement à la différence des autres actifs (actions, obligations…). Par ailleurs, les banques centrales, par leurs achats intensifs d’or, jouent également un rôle moteur dans l’appréciation des cours. Depuis la crise financière de 2008, elles ont acheté, selon le FMI, un huitième de tout l’or produit. Reste que l’or peut s’appuyer sur les facteurs structurels forts évoqués ci-dessus, mais aussi sur des éléments conjoncturels (faiblesse passagère du dollar, ralentissement économique mondial…) pour poursuivre son ascension.

Point de vue d’Axyne Finance et comment agir ?

L’évolution du contexte économique, politique et géopolitiques nous conduit à rester dans une certaine prudence. Le potentiel de hausse des marchés financiers nous semble assez limité en raison de certains facteurs négatifs exposés ci-dessus. Tout d’abord, le moteur de Wall Street, qui a enchaîné les records, pourrait finir par caler. Après un très beau parcours, les investisseurs devraient prendre en compte le risque de récession et les incertitudes liées à l’élection présidentielle américaine. Ensuite, le dollar s’effrite, ce qui pénalise les sociétés exportatrices qui vendent en dollars et ont des coûts en euros. Troisième point, l’inflation se calme. Or elle avait constitué un moteur d’amélioration des marges ces deux dernières années. Enfin, la situation politique française est incertaine. La détente des taux par les banques centrales, en revanche, vient tempérer ces facteurs de risques.

Toute notre équipe et nous-même restons bien évidemment à vos côtés, pour vous accompagner.

Eric BORIAS / Laurent CORNET