- Accueil

- >

- Météo des marchés

- >

- Météo des marchés – N°27-2022

Les marchés financiers pénètrent-ils dans l’inconnu ?

L’impact du dollar fort et du loyer de l’argent, en route pour de nouveaux sommets, devient très difficile à évaluer. Nous entrons dans l’inconnu, un peu comme avec le degré en plus, dans le phénomène du réchauffement climatique, dont on redoute qu’il provoque une série d’événements imprévisibles.

Quelle vision macroéconomique ?

La priorité, c’est l’inflation ! Jerome Powell, le président de la Réserve fédérale américaine, est définitivement passé dans la catégorie des « faucons ». Non seulement parce qu’il a annoncé une nouvelle hausse de taux record, 0,75 %, largement anticipée, mais, surtout, parce qu’il a repoussé, dans ses commentaires, resserrement monétaire. Il a même prévenu que le taux « final » visé pour que le chemin ascendant s’infléchisse serait plus élevé que prévu. Les traders envisagent désormais des taux à 5 % au moins au début de l’année prochaine. En revanche, les prochains mouvements pour parvenir à l’objectif seront peut-être de moindre ampleur et plus étalés dans le temps. Maigre consolation pour les marchés, qui ont le sentiment de pénétrer dans l’inconnu. L’impact du dollar fort et du loyer de l’argent, en route pour de nouveaux sommets, devient très difficile à évaluer, autant sur l’économie américaine, qui pourrait entrer en récession début 2023, que sur le reste du monde, en particulier les pays en développement endettés en dollars.

Le glissement annuel des prix a frôlé 10 % en septembre dans la zone euro (7,1 % en France et 11,6 % en Allemagne en octobre). Pour mémoire, la cible de long terme de la Banque centrale est de 2 %.

Quelle interprétation des marchés financiers ?

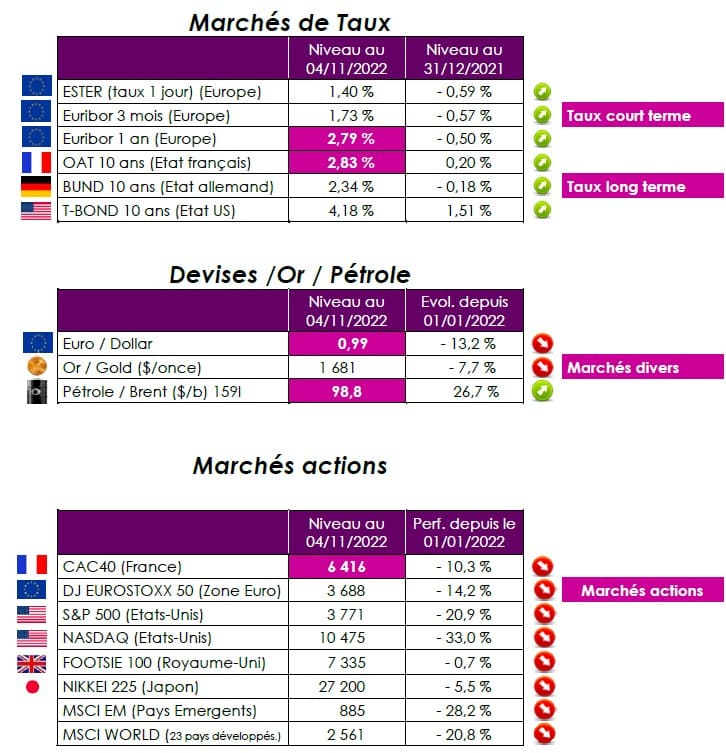

La saison des publications du troisième trimestre 2022 n’est pas tout à fait terminée pour les entreprises du Cac 40, mais il est déjà possible d’en tirer un bilan plutôt positif. Les effets sont souvent purement comptables (conversion des ventes du dollar vers l’euro), mais ils expliquent une partie de la belle performance financière des sociétés européennes. Depuis le début de l’année, l’euro s’est déprécié de 14 % par rapport au billet vert (cf tableau ci-dessus). Les grands du luxe, notamment, ont profité de ce dollar fort. « Beaucoup d’entreprises ont réussi à relever leurs prix sans trop pénaliser leurs volumes, notamment dans le secteur agroalimentaire » constate Christian Parisot, conseiller économique pour Aurel BGC. Les confinements de grandes régions imposés par la politique zéro Covid en Chine avaient pesé sur beaucoup d’entreprises au printemps. Cet été, l’allégement des restrictions a encouragé la reprise des affaires, notamment pour les acteurs du luxe. Nous craignions que les directions ne tempèrent leurs prévisions 2022. En fait elles ont le plus souvent été réaffirmées, voire relevées. Les performances passées ne préjugent pas des performances futures, et les chefs d’entreprises n’ont donné que des indications vagues pour 2023. Les banques ont publié de bons résultats, surtout dans la banque de détail, mais, entre le risque de récession en Europe, la fin des aides des Etats apportées durant la crise sanitaire et le choc énergétique, une forte hausse du taux de défaut est à craindre. Le Cac 40, qui avait frôlé les 6.600 points, mi-août, a ensuite reperdu en un mois et demi 13,9 %. Ce fut donc un retour quasiment à la case départ. Pourrait-on revivre un repli vers 5.700 points ? C’est trop tôt pour le dire, mais un retour vers les 6.000 points semble hautement probable. Les résultats du quatrième trimestre seront moins solides que ceux du troisième, qui montrent déjà des signes de faiblesse par rapport à la publication du premier semestre. Le ralentissement économique devient une réalité, même si, pour certains experts, la récession reste encore hypothétique. En cas de récession, les bénéfices en Europe pourraient reculer de 19 % à 42 % si l’on se réfère aux précédents de 2000, 2008 et 2020, indique le cabinet Prime-View, et non pas de 4,5 %, comme le prévoit pour l’instant le consensus des analystes financiers.

Point de vue d’Axyne Finance et comment agir ?

Dans ce contexte, nous conservons notre stratégie prudente, fondée sur une sous-pondération des actions et sur une diversification vers le fonds euros de l’assurance-vie, les SCPI, … Nous regardons les obligations privées, mais nous temporisons encore un ou deux trimestres, car le pic des taux longs n’est pas atteint dans la zone euro. Il nous semble prématuré d’acheter des obligations. Le point haut des taux n’est pas encore atteint. Beaucoup de nuages sont devant nous, et en particulier le niveau des taux d’intérêt, qui risque d’avoir pour conséquence des valorisations plus faibles. Or il est difficile d’anticiper la trajectoire des taux, que ce soit aux Etats-Unis ou dans la zone euro.

Toute notre équipe et nous-même restons bien évidemment à vos côtés, pour vous accompagner.

Eric BORIAS / Laurent CORNET